6月29日,资本邦了解到,近日有关“多家国有大行和股份制商业银行暂停了广州地区的二手房房贷业务”一事传得沸沸扬扬。

对此,广州地区部分银行回复:目前仍在正常受理贷款申请、放款,并不存在停贷。中国银行广东分行同时表示,目前一、二手房贷业务并未暂停,网上关于该行暂停房贷业务的相关报道均为不实消息。

值得注意的是,停贷是假,但房贷额度紧张,贷款需要等待很长时间。不仅广州地区如此,南京、郑州、重庆、武汉等城市相继出现银行房贷业务收紧的现象。

额度出现紧张,究其原因是在2020年底,央行、银保监会联合发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,明确对7家中资大型银行、17家中资中型银行、中资小型银行和非县域农合机构、县域农合机构、村镇银行,共5档机构分类分档设置房地产贷款占比上限、个人住房贷款占比上限。

“限贷令”新规从信贷供给端,对房地产贷款余额占比和个人住房贷款余额占比进行上限管控,既约束房企开发贷,也约束了购房按揭。

房贷利率,亦随房贷额度的紧张水涨船高。

工商银行发布最新通知,自6月25日起,工行广州地区房贷利率调整为首套房LPR+90BP至5.55%,二套房为LPR+110BP至5.75%。这是广州半年来房贷利率的第四次上调。

除工行以外,多家银行如民生银行、邮储银行等银行也跟随上调了广州地区的房贷利率。截至目前,广州地区的房贷利率已经突破了2018年10月份的顶点,达到近年来的新高。

贝壳研究院监测6月72城主流首套房利率5.52%,二套5.77%,分别较5月上浮5个、4个基点;四大行一年期及以上存款利率普遍下调,半年及以内短期利率则小幅上升,调整后定存利率最高3.25%。

贷款的管控,进一步坚定了“住房不炒”的定位,主要目的还是为房地产市场降温。

中泰证券分析认为,年中行业整体房贷额度趋紧,在三道红线及银行房贷集中度管理背景下,银行资金流入房地产占比受到限制的同时,按揭利率在部分热点城市持续提升。在目前核心城市需求复苏,同时核心地段有效供给不足的情况下,按揭利率上行有望促进行业销售理性回归。文/十一

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  极端天气事件导致农产品价格

极端天气事件导致农产品价格  打破部门壁垒 随州市大数据

打破部门壁垒 随州市大数据  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  华润万象生活(01209.HK)拟22

华润万象生活(01209.HK)拟22  上海国际消费中心城市建设交

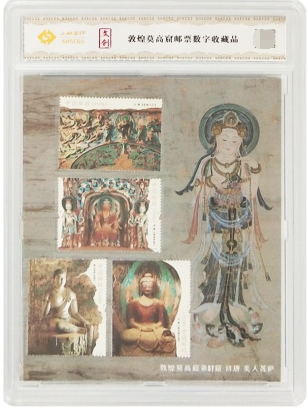

上海国际消费中心城市建设交  敦煌国潮,跨界创意 – 莫

敦煌国潮,跨界创意 – 莫  安徽私家车“环保免检”将延

安徽私家车“环保免检”将延